Có thể bạn sẽ quan tâm

UCP 600 – Bản Quy Tắc Thực Hành Thống Nhất Về Tín Dụng Chứng Từ

- 1. UCP 600 là gì?

- 1.1. Lịch sử hình thành UCP

- 1.2. Sự ra đời của UCP 500 và UCP 600

- 2. So sánh UCP 600 và UCP 500

- 3. Vai trò của UCP 600 trong điều chỉnh phương thức tín dụng chứng từ

- 3.1. Xác định quyền lợi/ nghĩa vụ của ngân hàng

- 3.2. Làm cơ sở xây dựng các điều khoản chứng từ

- 3.3. Là tiêu chí kiểm tra bộ chứng từ

- 3.4. Hỗ trợ các hoạt động tín dụng phát triển

- 4. Một số bất cập của UCP 600

- Kết luận

UCP là viết tắt của “The Uniform Custom and Practice for Documentary Credits” (Quy tắc thực hành thống nhất về tín dụng chứng từ). Bản UCP đầu tiên được ICC phát hành từ năm 1933; với mục đích khắc phục các xung đột về luật điều chỉnh tín dụng chứng từ giữa các quốc gia bằng việc xây dựng một bản quy tắc thống nhất cho hoạt động tín dụng chứng từ. Theo đánh giá của các chuyên gia; UCP là bản quy tắc (thông lệ quốc tế) tư nhân thành công nhất trong lĩnh vực thương mại. Ngày nay, UCP là cơ sở pháp lý quan trọng cho các giao dịch thương mại trị giá hàng tỷ đô la hàng năm trên thế giới. UB Academy gửi tới bạn đọc bài viết về UCP 600 chi tiết dưới đây.

1. UCP 600 là gì?

UCP là văn bản pháp lý cơ sở để ràng buộc các bên tham gia thanh toán bằng phương thức L/C. UCP 600 có 39 điều khoản; điều chỉnh tất cả các mối quan hệ của các bên tham gia nghiệp vụ thanh toán L/C; trách nhiệm và nghĩa vụ bên tham gia trong nghiệp vụ thanh toán L/C. Quy định cách thức lập và kiểm tra chứng từ xuất trình theo L/C.

UCP đã qua bảy lần sửa đổi và chỉnh lý. Bản UCP được áp dụng lúc bấy giờ là UCP 500 (The Uniform Custom and Practice for Documentary Credits, ICC Publication No. 500) – kết quả của lần sửa đổi thứ sáu, được phát hành năm 1993.

1.1. Lịch sử hình thành UCP

Vào tháng 5 năm 2003, Phòng Thương mại quốc tế (ICC) đã ủy quyền cho ủy ban Kỹ thuật và nghiệp vụ Ngân hàng (ICC Commission on Banking Technique and Practice) bắt đầu xem xét lại UCP 500; để từ đó có những sửa đổi cần thiết đáp ứng với tình hình thực tiễn mới.

Cũng như những lần sửa đổi trước đây; mục đích chính của lần sửa đổi này là để đáp ứng được sự phát triển trong hoạt động ngân hàng; vận tải và bảo hiểm. Hơn nữa, cũng cần thiết xem xét lại ngôn ngữ và phong cách đã được sử dụng trong UCP; từ đó loại bỏ những cách diễn đạt có thể gây ra sự hiểu nhầm và áp dụng không thống nhất.

Ngay khi công việc xem xét lại được tiến hành, thông qua một số kết quả điều tra toàn cầu; ủy ban Kỹ thuật và Nghiệp vụ ngân hàng nhận thấy có tới khoảng 70% chứng từ xuất trình theo tín dụng thư đã bị từ chối ở lần xuất trình đầu tiên vì có sai sót. Điều này rõ ràng có ảnh hưởng tiêu cực đến phương thức thanh toán tín dụng chứng từ; vốn là một phương thức thanh toán quốc tế truyền thống và có nhiều ưu điểm; vì chi phí tăng lên do các trường hợp phải chịu phí chứng từ bất hợp lệ gia tăng; (thông thường mỗi bộ chứng từ bất hợp lệ sẽ bị thu phí từ 50 – 100 USD khi thanh toán); và quan trọng hơn là những sai sót chứng từ đó lại tỏ ra không mấy rõ ràng.

1.2. Sự ra đời của UCP 500 và UCP 600

Do đó, Ban soạn thảo gồm 9 thành viên đã ra đời để sửa đổi UCP 500. Đồng thời, ủy ban Kỹ thuật và Nghiệp vụ Ngân hàng thành lập Ban cố vấn gồm 41 thành viên là các chuyên gia trong lĩnh vực ngân hàng và vận tải đến từ 26 nước trên thế giới.

Sau 3 năm soạn thảo và chỉnh lý; ngày 25 tháng 10 năm 2006, ICC đã thông qua Bản Quy tắc thực hành thống nhất về tín dụng chứng từ số 600 (UCP 600) thay cho UCP 500. UCP 600 sẽ có hiệu lực từ ngày 01 tháng 07 năm 2007.

2. So sánh UCP 600 và UCP 500

UCP trong thanh toán quốc tế giữa UCP 600 và UCP 500 có sự khác biệt nhất định

UCP 600 có một số thay đổi cơ bản so với UCP 500 như sau:

- Thứ nhất, xét về hình thức của UCP 600.

UCP 600 được bố cục lại với 39 điều khoản (so với 49 điều khoản của UCP 500); trong đó bổ sung nhiều định nghĩa và giải thích thuật ngữ mới để làm rõ nghĩa của các thuật ngữ còn gây tranh cãi trong bản UCP 500. Chẳng hạn, điều 2 “Definitions” (Định nghĩa) của UCP 600 đã nêu ra một loạt định nghĩa như: Advising bank; Applicant; Beneficiary; Complying presentation; Confirmation; Confirming bank; Credit; Honour; Negotiation; Presentation…

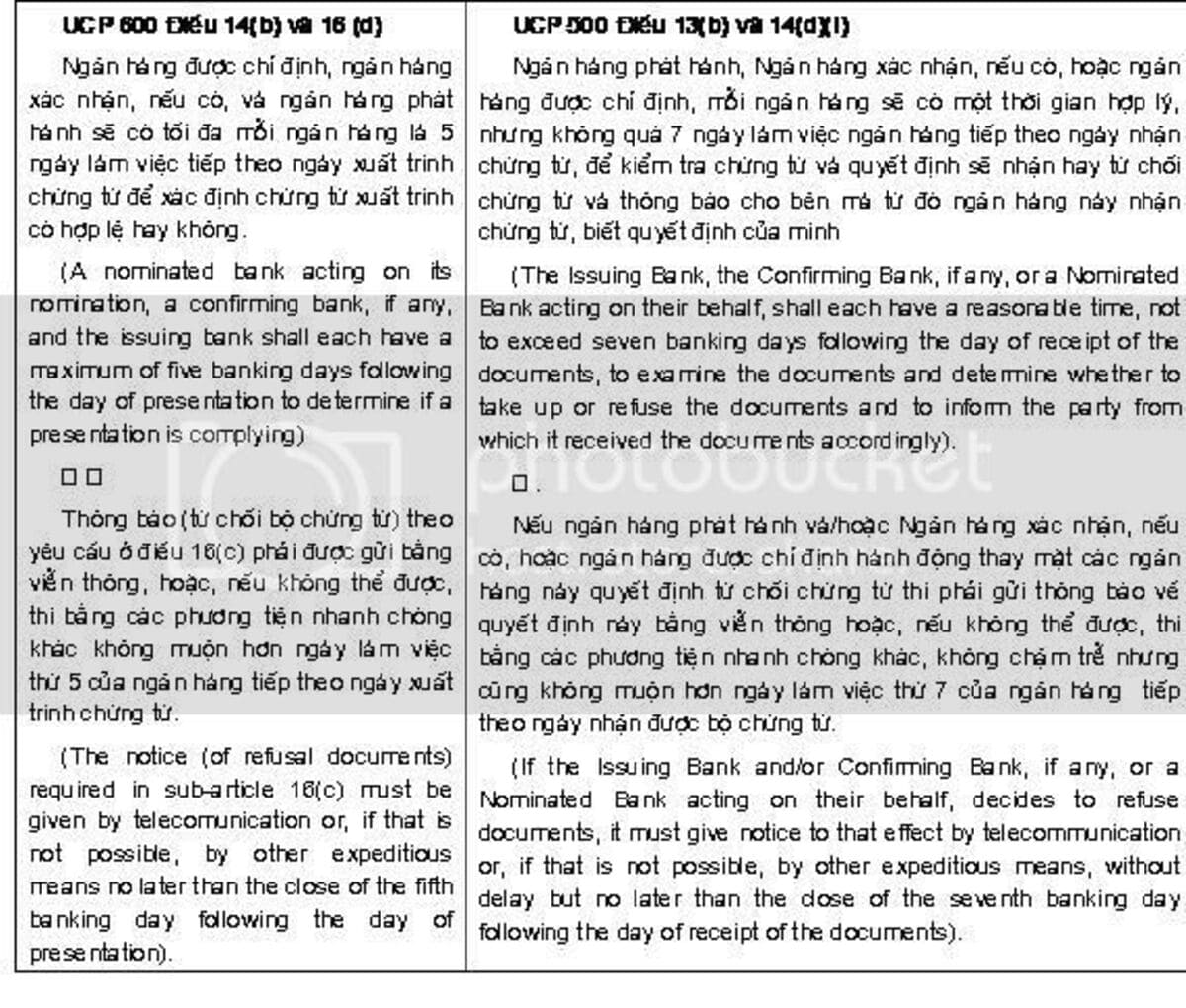

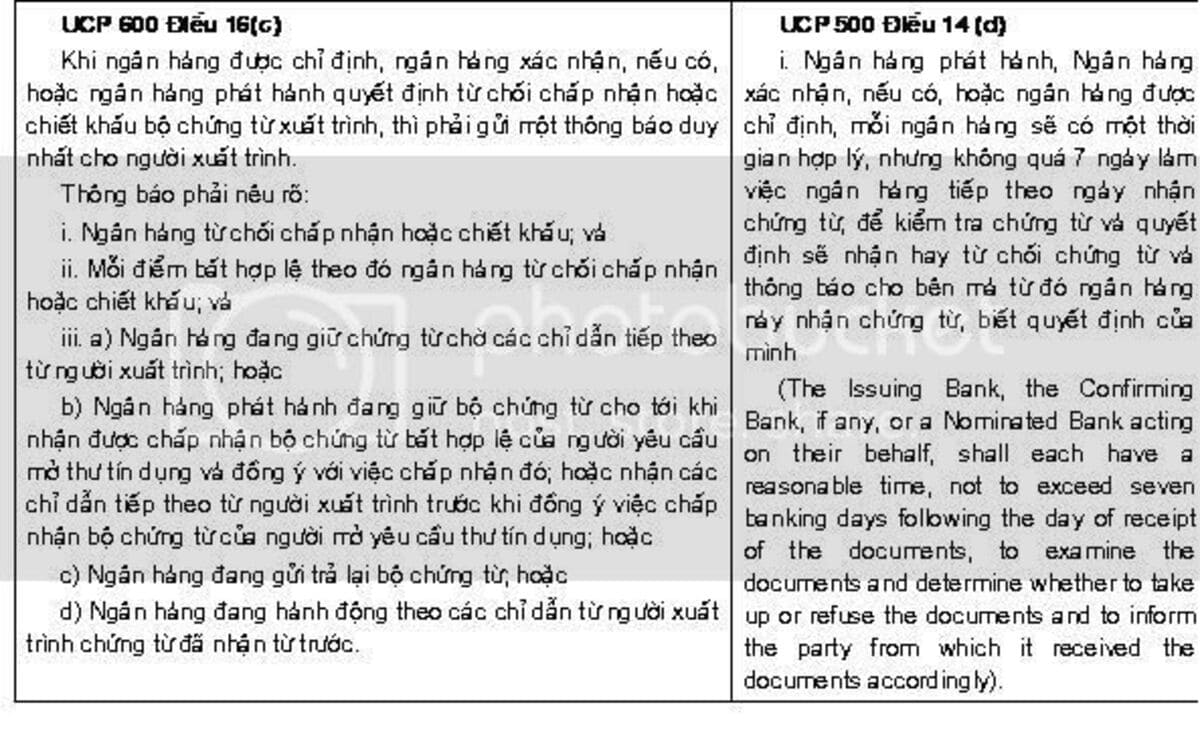

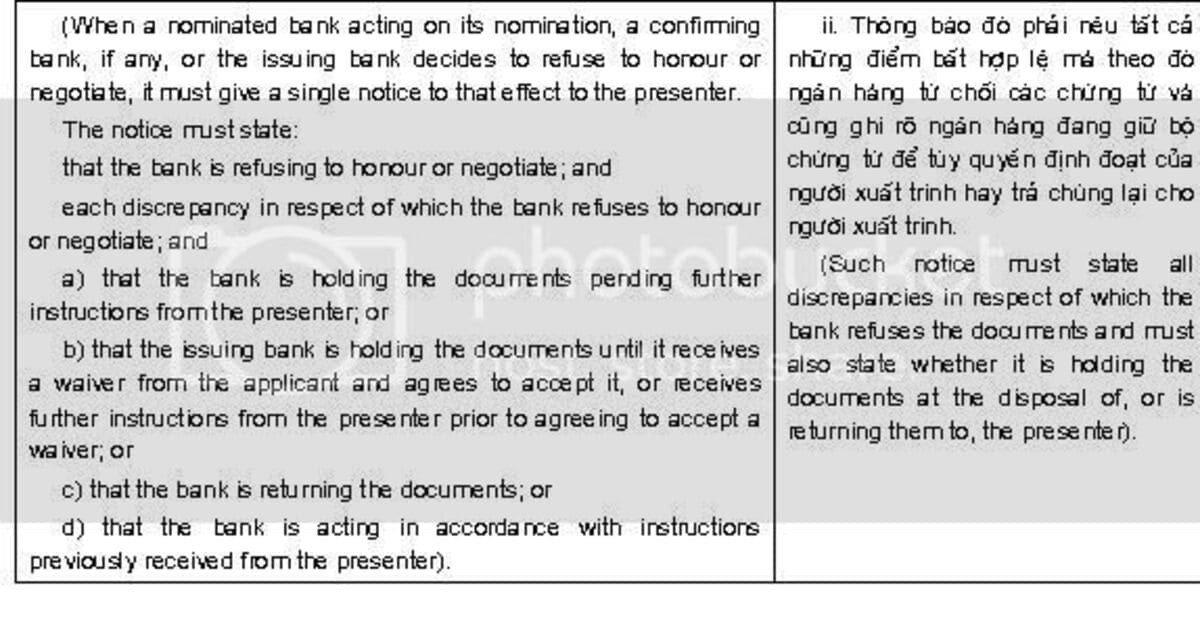

- Thứ hai, UCP 600 đã quy định rõ thời gian cho việc từ chối hoặc chấp nhận các chứng từ xuất trình là khoảng thời gian cố định “5 ngày làm việc ngân hàng” (five banking days).

Ở UCP 500, khoảng thời gian này được quy định không rõ ràng là “Thời gian hợp lý” (Reasonable Time); và “Không chậm trễ” (Without delay) để kiểm tra chứng từ và thông báo chứng từ bất hợp lệ. Cụ thể như sau:

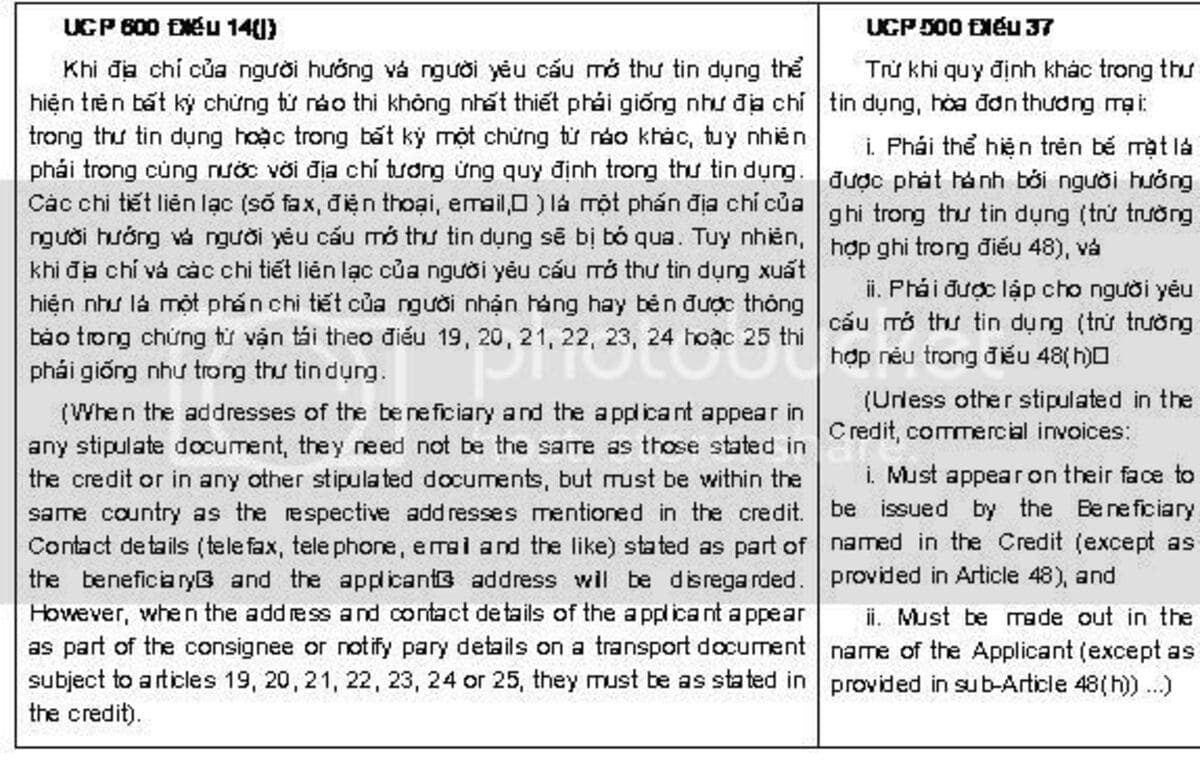

- Thứ ba, UCP trong thanh toán quốc tế đã đưa ra quy định mới về địa chỉ của người yêu cầu mở; và người hưởng lợi thư tín dụng phải được thể hiện trên chứng từ xuất trình đúng như trong L/C:

- Thứ tư, theo UCP 600, ngân hàng phát hành được phép từ chối chứng từ và giao bộ chứng từ cho người yêu cầu mở thư tín dụng khi nhận được chấp nhận bộ chứng từ bất hợp lệ của họ.

Bên cạnh đó, vẫn tồn tại một số vấn đề còn chưa được giải quyết trong UCP 600. Chẳng hạn như chưa quy định về chứng từ bất hợp lệ xuất trình theo thư tín dụng chuyển nhượng (Điều 38 UCP 600). Ngoài ra, chưa phân biệt “one copy of” và “in one copy”.

Điều 17 (d) và (e) UCP600 quy định:

- Nếu thư tín dụng yêu cầu xuất trình chứng từ là “copies of” thì việc xuất trình bản gốc hay bản sao đều được chấp nhận.

(If a credit requires presentation of copies of documents, presentation of either originals or copies is permitted).

- Nếu thư tín dụng yêu cầu xuất trình nhiều bản chứng từ bằng cách sử dụng các cụm từ như “in duplicate”, “in two fold”, “in two copies” thì sẽ được thỏa mãn khi xuất trình ít nhất một bản gốc; và những bản còn lại là bản sao; trừ khi bản thân chứng từ thể hiện khác.

(If the credit requires presentation of multiple documents by using terms such as “in duplicate”, “in two fold” or “in two copies”, this will be satisfied by the presentation of at least one original and the remaining number in copies, except when the document itself indicates otherwise).

Theo ISBP (International Standard Banking Practice for the Examination of Documents under Documentary Credits – Tập quán Ngân hàng tiêu chuẩn quốc tế dùng để kiểm tra chứng từ trong thanh toán tín dụng chứng từ); “One copy of” có nghĩa là “một bản sao”; trong khi đó, “in one copy” có nghĩa là một bản gốc. Có lẽ, để có được sự phân định rõ ràng hơn, chúng ta chờ đợi ở lần sửa đổi ISBP sắp tới.

3. Vai trò của UCP 600 trong điều chỉnh phương thức tín dụng chứng từ

Cùng tìm hiểu các vai trò của UCP 600

Tiếp theo, trong nội dung này UB Academy sẽ giúp bạn tìm hiểu vai trò của UCP trong thanh toán quốc tế để các đơn vị tài chính, ngân hàng, doanh nghiệp ứng dụng quy tắc UCP 600 thực hiện các giao dịch tín dụng chứng từ đạt được hiệu quả tối ưu nhất. Vậy vai trò của UCP trong thanh toán quốc tế với bản quy tắc UCP 600 là gì? Cùng theo dõi ngay trong nội dung sau:

3.1. Xác định quyền lợi/ nghĩa vụ của ngân hàng

Bản quy tắc UCP 600 trước hết có vai trò xác định quyền lợi và nghĩa vụ của ngân hàng trong khuôn khổ thư tín dụng. Giờ đây khi đã có cơ sở pháp lý rõ ràng, các bên tham gia tín dụng đều được xác định rõ trách nhiệm và nghĩa vụ của mình.

Bản quy tắc thực hành thống nhất về tín dụng chứng từ này giúp nghiệp vụ thanh toán quốc tế được minh bạch, rõ ràng hơn rất nhiều. Đặc biệt, với bản quy tắc UCP 600 mới nhất đã được bổ sung và sửa đổi hoàn thiện được xem như bản cam kết thanh toán của Ngân hàng.

Với bảng quy tắc này, các ngân hàng có quyền từ chối các giao dịch khi các bộ chứng từ có sai sót. Cùng với đó, ngân hàng đứng ra chịu trách nhiệm trả nợ thay cho ngân hàng phát hành trong trường hợp ngân hàng phát hành không có khả năng chi trả cũng sẽ được xác nhận trong bảng nguyên tắc CPU mới nhất.

Trong quy tắc thực hành thống nhất về tín dụng chứng từ, UCP 600 cũng sẽ xác định rõ các trách nhiệm của ngân hàng như thông báo, thanh lượng thanh khoản, hoàn trả…Ngân hàng có nhiệm vụ thực hiện phương thức thanh toán tín dụng chứng từ được thuận lợi, không gặp các rắc rối, trì hoãn nào phiền toái. Ngân hàng sẽ dựa trên những cơ sở pháp lý để đưa ra các quyết định, phê duyệt đồng ý hay từ chối trả tiền cho người hưởng lợi.

Tóm lại, vai trò đầu tiên của CPU 600 trong thanh toán quốc tế đó chính là xác định rõ quyền và nghĩa vụ của các ngân hàng tham gia vào quy trình tín dụng chứng từ. Đây chính là điều kiện cần và đủ trong cam kết thanh toán của ngân hàng đối với người xuất khẩu.

3.2. Làm cơ sở xây dựng các điều khoản chứng từ

UCP trong thanh toán quốc tế còn có giữ một vai trò cũng hết sức quan trọng đó chính là làm nguồn luật để xem xét và xây dựng các điều khoản trong chứng từ nói chung như tín dụng chứng từ, chứng từ thương mại, chứng từ vận tải, chứng từ bảo hiểm,…

Trách nhiệm của người xuất khẩu trong các chứng từ đều được thể hiện rất chi tiết, từ việc giao hàng cam kết đúng hẹn, đúng nơi, đúng loại hàng, đúng số lượng, đúng nguồn gốc xuất xứ, đảm bảo các rủi ro theo đúng thỏa thuận ban đầu.

Tất cả các quy định trong thư tín dụng đều sẽ được thể hiện chi tiết trong các điều khoản buộc người xuất khẩu phải tuân thủ nghiêm ngặt và đầy đủ nhất.

3.3. Là tiêu chí kiểm tra bộ chứng từ

Bảng quy tắc UCP mới nhất này còn có vai trò là tiêu chí chung cho việc kiểm tra bộ chứng từ giữa bên xuất khẩu và bên nhập khẩu. Dựa theo quy định trong chứng từ thanh toán quốc tế, bên nhập khẩu có quyền yêu cầu bên xuất khẩu thực hiện các xuất trình chứng từ đầy đủ, đúng thủ tục, quy trình và đảm bảo tính pháp lý.

Về phía xuất khẩu cần phải lập các chứng từ đã được xác minh rằng mình đã hoàn thành đầy đủ các thủ tục, chứng từ để được thanh toán đầy đủ chi phí hàng hóa đã xuất đi. Bảng quy tắc UCP 600 chính là tiêu chí quan trọng để các bên kiểm tra, đối chiếu xem có vấn đề gì sai sót hay không, nếu có cần phải sửa đổi và bổ sung cho đầy đủ.

Nếu không có bảng quy tắc UCP 600 các ngân hàng các nước thường dễ xảy ra các tranh chấp, xung đột, mâu thuẫn. Các vấn đề mang tính quốc tế này rất phiền toái. Giờ đây khi đã có bảng quy tắc UCP 600 mọi vấn đề đều đã được giải quyết triệt để.

3.4. Hỗ trợ các hoạt động tín dụng phát triển

Bản quy tắc UCP mới nhất còn có vai trò rất quan trọng đó chính là góp phần thúc đẩy hoạt động tín dụng, chứng từ ở các ngân hàng. Các hoạt động tín dụng chứng từ đều đã được bổ sung và sửa đổi hoàn thiện giúp các hoạt động thanh toán quốc tế được nhanh gọn và chuyên nghiệp hơn rất nhiều.

Đây cũng chính là vai trò thiết thực và cấp bách mà UCP 600 mang đến cho các ngân hàng cả trong nước lẫn quốc tế. Với sự kết hợp của khoa học công nghệ hiện đại, giao dịch quốc tế ngày càng nhanh chóng, tiện lợi và đơn giản hơn trước rất nhiều. Tất cả các điều kiện này giúp tốc độ phát triển, kết nối và hòa nhập toàn cầu diễn ra ngày càng thuận lợi hơn bao giờ hết.

4. Một số bất cập của UCP 600

Tuy nhiên, trong bản quy tắc thực hành thống nhất về tín dụng chứng từ UCP 600 cũng tồn tại một số bất cập nhất định sau đây:

- Chưa quy định về chứng từ bất hợp lệ xuất trình theo thư tín dụng chuyển nhượng. Điều này khiến các ngân hàng chuyển nhượng trốn tránh các trách nhiệm phát sinh. Và rõ ràng rằng UCP trong thanh toán quốc tế này vẫn chưa có quy định kiểm tra chứng từ và hình thức xử lý một cách triệt để.

- UCP 600 và cả UCP nói chung đều được đánh giá là quy định ngày phát hành của chứng từ bảo hiểm chưa thực sự phù hợp với thực tiễn hiện nay.

- Giữa luật quốc gia và UCP thực tế vẫn chưa có sự thống nhất chặt chẽ. Còn có rất nhiều yếu tố chi phối như điều kiện kinh tế, chính trị, xã hội, thông lệ tập quán từng nước…Các mâu thuẫn giữa các nguồn luật ở mỗi quốc gia vẫn còn tồn tại khá lớn.

Kết luận

Như vậy, UCP 600 là kết quả hơn 3 năm làm việc của ủy ban Kỹ thuật và tập quán ngân hàng của ICC. Về cơ bản, UCP 600 đã có nhiều điểm mới nhằm xác định rõ và giải quyết những xung đột trong thanh toán xuất nhập khẩu bằng phương thức tín dụng chứng từ mà UCP 500 chưa thực hiện được. Tất nhiên, bên cạnh những thành tựu; UCP 600 vẫn chưa giải quyết được tất cả các vấn đề thực tiễn đầy phong phú và phức tạp; đòi hỏi ICC sẽ tiếp tục nghiên cứu và sửa đổi để có thể đáp ứng được sự thay đổi liên tục trong thương mại quốc tế.

UCP 600 đã ra đời và sẽ có hiệu lực vào 01/7/2007. Trong thời gian tiếp theo, ICC sẽ có nhiều việc phải làm như cập nhật eUCP; sửa đổi ISBP cho phù hợp với Bản quy tắc mới này. Các ngân hàng và các doanh nghiệp cũng gấp rút tìm hiểu kỹ lưỡng để áp dụng UCP 600 chính xác và hiệu quả.

Việt Nam đang đứng trước thềm hội nhập sâu rộng hơn vào nền kinh tế thế giới; với tốc độ và quy mô trao đổi thương mại ngày càng tăng nhanh. Một khi phương thức thanh toán tín dụng chứng từ vẫn là phương thức thanh toán quốc tế chủ yếu; thì yêu cầu tìm hiểu những quy tắc và tập quán quốc tế trong thanh toán xuất nhập khẩu như UCP 600 là một yêu cầu quan trọng cho các ngân hàng và doanh nghiệp Việt Nam.

_(1).png)

.jpg)

.png)

.png)

.jpg)