Có thể bạn sẽ quan tâm

Tất Tần Tật Về Thẩm Định Cho Vay

Trong quá trình làm các thủ tục để vay vốn tại ngân hàng thì thẩm định tín dụng là một trong những giai đoạn quan trọng nhất. Chuyên viên thẩm định tín dụng với nhiều kinh nghiệm, sau khi thực hiện các nghiệp vụ chuyên môn sẽ đưa ra quyết định có cho khách hàng vay vốn hay không. Vậy thẩm định cho vay là gì? Tại sao phải tiến thành đánh giá cho vay? UB Academy sẽ giúp bạn giải đáp và tổng hợp những kiến thức quan trọng ngay trong bài viết dưới đây.

1. Thẩm định cho vay là gì?

Thẩm định cho vay là hoạt động phân tích, đánh giá khả năng hiện tại và tiềm tàng của khách hàng có nhu cầu vay về sử dụng vốn tín dụng, cũng như khả năng hoàn trả vốn vay của ngân hàng.

Thẩm định cho vay là quá trình áp dụng các phương pháp thẩm định tín dụng đối với đối tượng khách hàng là các cá nhân, hộ gia đình, doanh nghiệp tư nhân, cơ sở sản xuất kinh doanh có năng lực pháp luật, đầy đủ hành vi dân sự theo quy định của pháp luật và có phương án sử dụng vốn hợp lý.

2. Ý nghĩa của việc thẩm định khách hàng cá nhân

Thẩm định khách hàng cá nhân là một trong những khâu không thể thiếu trong quy trình cấp tín dụng hoặc cho vay của ngân hàng thương mại (NHTM), việc thẩm định khách hàng cá nhân đóng vai trò quyết định đến chất lượng các khoản tín dụng mà ngân hàng thương mại cấp cho khách hàng.

Thông qua công tác thẩm định khách hàng cá nhân này, ngân hàng có thể tiên lượng được những rủi ro và khả năng kiểm soát của ngân hàng trước những rủi ro này. Từ đó có thể xác định trước những biện pháp phòng ngừa, khắc phục và hạn chế rủi ro xảy ra.

Thẩm định khách hàng cá nhân còn là cơ sở giúp ngân hàng đưa ra chính xác quyết định cấp tín dụng cho khách hàng, hạn chế những sai lầm khi cho vay, hay bỏ sót những phương án tốt hơn.

3. Mục đích của việc thẩm định cho vay

Việc thẩm định cho vay là để đánh giá trung thực, khách quan mọi hoạt động của khách hàng, từ đó ngân hàng có thể làm cơ sở để dễ dàng lựa chọn khách hàng cho vay, cũng như đưa ra quyết định lựa chọn sản phẩm tín dụng phù hợp với từng khách hàng, đảm bảo quyền lợi cho khách hàng và đảm bảo an toàn, tránh mọi rủi ro cho ngân hàng.

Việc thẩm định cho vay còn giúp ngân hàng có thể xác định được số tiền cho vay, thời hạn cấp tín dụng và các điều kiện cụ thể cho từng loại sản phẩm vay một cách hợp lý nhất, cũng như quyết định kỳ hạn phù hợp với thời điểm khách hàng có khả năng trả nợ.

Việc thẩm định cho vay sẽ giúp đánh giá chính xác nguồn trả nợ phù hợp khả năng tài chính của khách hàng, làm cơ sở tham gia góp ý, tư vấn cho khách hàng, tạo tiền đề để khách hàng đảm bảo hiệu quả cho vay, thu được nợ gốc đúng hạn, hạn chế, phòng ngừa rủi ro tín dụng.

Bên cạnh đó, thẩm cho vay là để dự trù những khả năng dẫn đến rủi ro từ phía khách hàng, từ đó giúp ngân hàng chủ động kiểm tra, giám sát tình hình sử dụng vốn của khách hàng, xây dựng phương án quản lý nợ và xử lý nợ hiệu quả, phù hợp với từng khoản tín dụng đã cấp cho khách hàng.

Ngoài ra, thẩm định cho vay còn hạn chế rủi ro đạo đức trong kinh doanh ngân hàng: cho vay đúng người, đúng mục đích. Cán bộ thẩm định hay chuyên viên thẩm định họ phải chịu trách nhiệm trước lãnh đạo ngân hàng và pháp luật về những đề xuất về tín dụng cho khách hàng. Nhân viên thẩm định tín dụng đặc biệt là mảng khách hàng cá nhân phải có trách nhiệm cao trong công việc, qua đó báo cáo với cấp có thẩm quyền những kết quả trung thực, khách quan, đặt lợi ích của ngân hàng lên trên hết, giúp lãnh đạo phê duyệt tín dụng an toàn, chắc chắn.

4. Tại sao phải tiến hành thẩm định cho vay?

Là một người cho vay triển vọng bạn sẽ muốn kiểm tra các tiêu chí sau:

- Hồ sơ tín dụng của người vay

- Dòng tiền mặt và các dự báo đối với doanh nghiệp

- Thế chấp dùng để bảo đảm cho khoản vay

- Tính cách của người vay

Ba tiêu chí đầu là những số liệu khách quan (mặc dù việc diễn giải các con số này có thể mang tính chủ quan). Tiêu chí thứ tư là tính cách của người vay cho phép bạn đưa ra những nhận định mang tính chủ quan hơn về mức độ thu hút thị trường của doanh nghiệp và sự hiểu biết của người điều hành doanh nghiệp đó. Trong khi đánh giá có cho một doanh nghiệp nhỏ vay hay không, bạn có thể muốn cân nhắc những yếu tố cá nhân để thấy ưu điểm và nhược điểm trong việc vay.

Ngoài đơn xin vay ra, bạn cũng sẽ nhận được những thông tin cơ bản từ các giấy tờ liên quan đến vay vốn khác. Những giấy tờ đó bao gồm các báo cáo tài chính của doanh nghiệp và cá nhân, bẳng khai nộp thuế thu nhập và kế hoạch kinh doanh.

Trước đây các ngân hàng thường chú ý đến việc thế chấp tài sản hơn là các yếu tố khác khi quyết định cho vay. Tuy nhiên, nhân viên ngân hàng ngày nay chuyển sự tập trung sang khả năng trả nợ của doanh nghiệp khi đến hạn thay vì những tài sản thế chấp để đảm bảo khoản vay.

Đối với khoản nợ ngắn hạn, báo cáo lưu chuyển tiền tệ và lợi nhuận dự kiến cùng với bảng cân đối tài sản là những tài liệu liên quan nhiều nhất. Bạn sẽ phải lưu ý đến việc khoản vay được dùng cho mục đích gì và doanh thu của doanh nghiệp có đủ để trả nợ hay không. Ngân hàng của bạn chắc chắn là không muốn dùng quyền hạn để ép doanh nghiệp phải trả nợ bằng cách tịch thu hay kê biên tài sản thế chấp, và những hành động như vậy chỉ chứng tỏ rằng bạn đã có một quyết định sai lầm khi cho vay.

Tuy nhiên một vài ngân hàng vẫn chú ý nhiều đến tài sản thế chấp, đặc biệt là khi dòng tiền mặt dự báo có vẻ yếu ớt như sự thể hiện của đa cấp các doanh nghiệp nhỏ.

Mức độ quan trọng của việc đánh giá tính cách của người vay có thể khác nhau đáng kể ở các ngân hàng khác nhau và các cán bộ tín dụng khác nhau.

4.1. Sau đây là những đặc điểm của người vay mà bạn nên xem xét

- Có kinh nghiệm kinh doanh thành công trước đó.

- Có quan hệ hiện thời hoặc trong quá khứ đối với ngân hàng (ví dụ: quan hệ tín dụng hay quan hệ tiền gửi)

- Tham chiếu với những thành viên có uy tín khác trong cộng đồng.

- Tham khảo ý kiến từ các chuyên gia (các kế toán viên, luật sư, nhà tư vấn kinh doanh)

- Những đóng góp với cộng đồng.

Ngoài ra, những bằng chứng của việc người vay quan tâm và nỗ lực trong quá trình lập kế hoạch kinh doanh cho thấy người vay quyết tâm và tin tưởng vào đề xuất kinh doanh mới. Một yếu tố nữa là rất nhiều ngân hàng xem xét những bằng chứng về “tính cách” của người vay thông qua số tiền đầu tư của bản thân người vay đối với phương án kinh doanh.

Nhiều tổ chức cho vay thương mại muốn chủ doanh nghiệp phải góp từ 25% đến 50% chi phí dự tính để khởi sự kinh doanh hoặc đầu tư cho một dự án mới. Việc đầu tư không đáng kể của người vay cho thấy họ thiếu cả sự tin tưởng cũng như sự cống hiến cho việc kinh doanh.

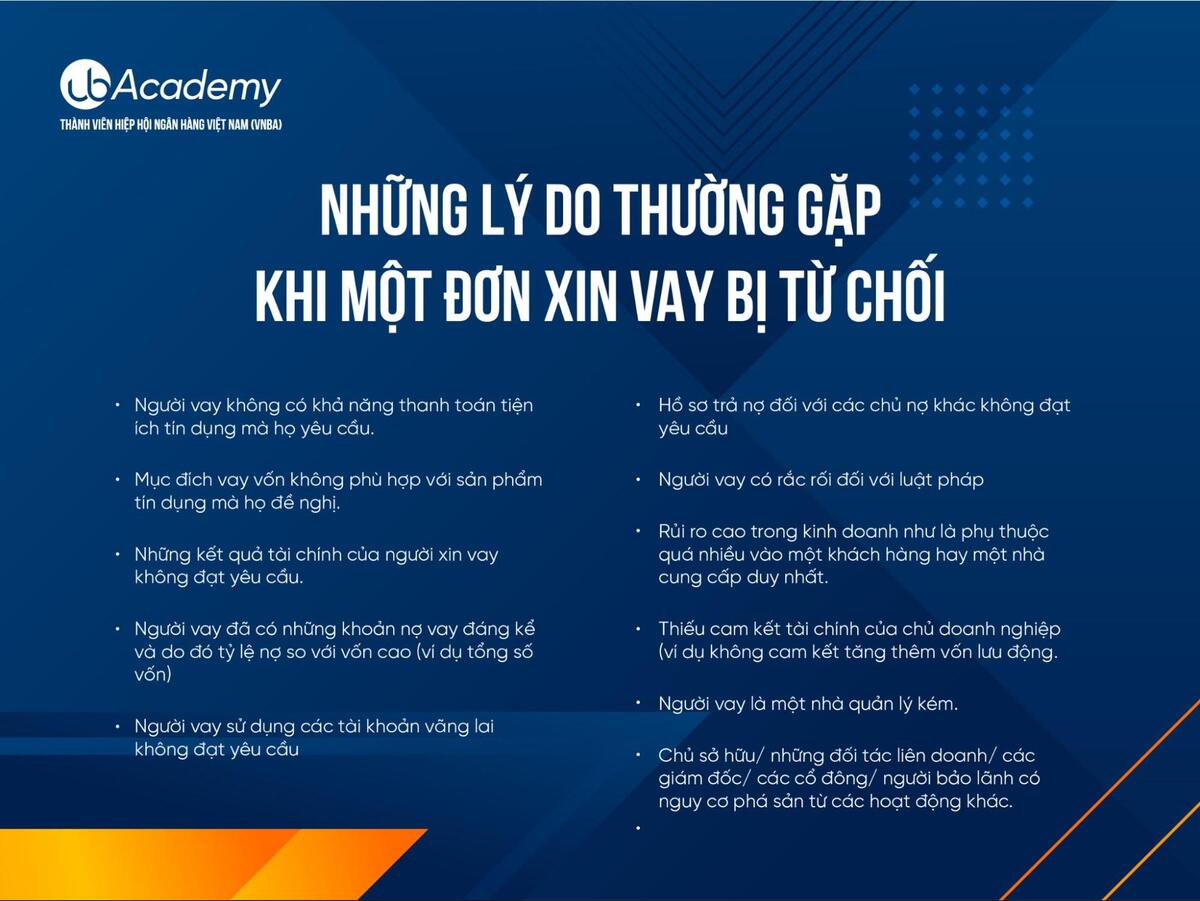

4.2. Những lý do thường gặp khi một đơn xin vay bị từ chối

Một nhân viên tín dụng cần phải xem xét những vấn đề sau trong quá trình phỏng vấn:

- Người vay không có khả năng thanh toán tiện ích tín dụng mà họ yêu cầu.

- Mục đích vay vốn không phù hợp với sản phẩm tín dụng mà họ đề nghị.

- Những kết quả tài chính của người xin vay không đạt yêu cầu.

- Người vay đã có những khoản nợ vay đáng kể và do đó tỷ lệ nợ so với vốn cao (ví dụ tổng số vốn)

- Người vay sử dụng các tài khoản vãng lai không đạt yêu cầu

- Hồ sơ trả nợ đối với các chủ nợ khác không đạt yêu cầu

- Người vay có rắc rối đối với luật pháp

- Rủi ro cao trong kinh doanh như là phụ thuộc quá nhiều vào một khách hàng hay một nhà cung cấp duy nhất.

- Thiếu cam kết tài chính của chủ doanh nghiệp (ví dụ không cam kết tăng thêm vốn lưu động.

- Người vay là một nhà quản lý kém.

- Chủ sở hữu/ những đối tác liên doanh/ các giám đốc/ các cổ đông/ người bảo lãnh có nguy cơ phá sản từ các hoạt động khác.

Trên đây là những thông tin chi tiết về vấn đề thẩm định cho vay: định nghĩa, ý nghĩa, mục đích của việc thẩm định khách hàng và lý do tại sao phải tiến hành thẩm định cho vay. Hy vọng với những thông tin trên sẽ giúp bạn có thêm những kiến thức bổ ích cho công việc của mình. Đừng quên theo dõi Diễn đàn U&Bank và Chuyên mục điểm tin UB Academy để cập nhật thêm nhiều kiến thức chuyên ngành hơn nhé!

_(1).png)

.jpg)

.png)

.png)

.jpg)