Có thể bạn sẽ quan tâm

Phân Loại Các Phương Thức Thanh Toán Quốc Tế

- 1. Khái niệm thanh toán quốc tế

- 2. Đặc điểm của thanh toán quốc tế

- 3. Các phương thức thanh toán quốc tế

- 3.1 Phương thức thanh toán quốc tế Trả trước

- 3.2 Phương pháp thanh toán quốc tế bằng Thư tín dụng (L/C)

- 3.3 Phương thức thanh toán nhờ thu (D/A và D/P)

- 3.4 Phương thức thanh toán ghi sổ

- 4. Ưu và nhược điểm các phương thức thanh toán quốc tế

- 5. Một số dịch vụ thanh toán quốc tế do Ngân hàng tại Việt Nam cung cấp

Theo lý thuyết, có rất nhiều phương thức thanh toán khác nhau trong thanh toán quốc tế. Trong bài viết dưới đây, UB Academy sẽ cung cấp cho bạn một số phương thức thanh toán cơ bản, thường được áp dụng trong mua bán ngoại thương (sắp xếp theo mức độ rủi ro tăng dần về phía người bán).

1. Khái niệm thanh toán quốc tế

Thanh toán quốc tế là khái niệm đã được ra đời từ lâu nhưng nó mới chỉ phát triển mạnh mẽ vào cuối thế kỷ 20, khi mà khối lượng mua bán, đầu tư và chuyển tiền quốc tế ngày càng gia tăng. Từ đó làm cho khối lượng các giao dịch thanh toán qua ngân hàng cũng tăng theo.

Thanh toán quốc tế có thể được định nghĩa theo nhiều quan điểm khác nhau. Cụ thể:

- Theo từ điển bách khoa toàn thư, thanh toán quốc tế là một trong số các nghiệp vụ của ngân hàng trong việc thanh toán giá trị của các lô hàng giữa bên mua và bên bán hàng thuộc lĩnh vực ngoại thương. Tuy nhiên, cũng có trường hợp đặc biệt, không cần thông qua ngân hàng là thanh toán quốc tế qua tiền mã hóa như Ethereum, Bitcoin… Các phương thức thanh toán quốc tế phổ biến nhất hiện nay là:

- Chuyển tiền bằng: điện chuyển tiền (TT: Telegraphic Transfer Remittance) hoặc bằng thư chuyển tiền (MTR: Mail Transfer Remittance).

- Trả tiền lấy chứng từ (C.A.D: Cash Against Document).

- Nhờ thu (Collection)

- Tín dụng thư (L/C: Letter of Credit)

- Theo Đinh Xuân Trình (1996), thanh toán quốc tế là việc thanh toán các nghĩa vụ tiền tệ phát sinh có liên quan tới các quan hệ kinh tế, thương mại và các mối quan hệ khác giữa tổ chức, các công ty và các chủ thể khác nhau của các quốc gia.

- Theo Trầm Thị Xuân Hương (2006), thanh toán quốc tế là quá trình thực hiện các khoản thu chi tiền tệ quốc tế thông qua hệ thống ngân hàng trên thế giới nhằm phục vụ cho các mối quan hệ trao đổi quốc tế phát sinh giữa các quốc gia với nhau.

2. Đặc điểm của thanh toán quốc tế

Đặc điểm của thanh toán quốc tế

Có khá nhiều phương thức thanh toán trong thương mại quốc tế như thanh toán trực tiếp, thanh toán nhờ thu, thanh toán tín dụng chứng từ… Nhưng giữa các phương thức thanh toán quốc tế này, đều có những đặc điểm chung đó là:

Thứ nhất, thanh toán quốc tế khác thanh toán quốc nội ở yếu tố nước ngoài.

Tức là, những hoạt động thanh toán nào có yếu tố nước ngoài thì gọi là hoạt động thanh toán quốc tế. Ngược lại, gọi là thanh toán quốc nội. Yếu tố nước ngoài được thể hiện ở các mặt sau đây:

- Chủ thể tham gia thanh toán quốc tế là những người cư trú và phi cư trú, không phân biệt là chung hay khác quốc tịch giữa những người này hay người phi cư trú với nhau. Luật Quản lý ngoại hối của mỗi quốc gia đều có định nghĩa rõ ràng về người cư trú và phi cư trú.

- Tiền tệ trong thanh toán được chuyển khoản từ tài khoản người phi cư trú sang tài khoản người cư trú hoặc giữa tài khoản của hai người phi cư trú với nhau, không kể tài khoản đó mở ở một hay hai ngân hàng trong cùng một quốc gia hay hai hoặc nhiều quốc gia khác nhau.

- Tiền tệ được sử dụng trong thanh toán quốc tế là ngoại tệ đối với một trong hai nước hoặc có thể là nội tệ có nguồn gốc ngoại tệ.

Thứ hai, các phương thức thanh toán quốc tế là một loại dịch vụ mà ngân hàng cung ứng cho khách hàng.

Thứ ba, dịch vụ thanh toán quốc tế cũng có những đặc điểm truyền thống như các dịch vụ khác

Mang tính vô hình, việc cung ứng và tiêu dùng dịch vụ xảy ra đồng thời, không thể lưu trữ được dịch vụ. Đa số, dịch vụ thanh toán quốc tế có những đặc điểm riêng biệt như sau:

- Cung ứng dịch vụ qua biên giới quốc gia

- Tiêu dùng dịch vụ ở nước ngoài

- Hình thành đại lý dịch vụ ở nước người tiêu dùng dịch vụ

- Hoạt động thanh toán quốc tế chứa đựng nhiều rủi ro tiềm ẩn.

- Không gian thanh toán quốc tế rất rộng lớn, thời gian thanh toán tương đối dài, cơ sở vật chất và khoa học kỹ thuật không đồng đều, môi trường pháp lý còn thiếu và chưa đồng bộ, trình độ nhân lực tham gia thanh toán quốc tế còn có sự chênh lệch lớn giữa các quốc gia. Đây có thể là nguyên nhân phát sinh rủi ro trong các phương thức thanh toán quốc tế hiện nay.

Thứ tư, thanh toán quốc tế điện tử sẽ dần dần thay thế cho thanh toán bằng chứng từ truyền thống.

3. Các phương thức thanh toán quốc tế

- Trả trước, Điện chuyển tiền (T/T)

- Thư tín dụng (L/C)

- Nhờ thu trả chậm (documents against acceptance – viết tắt: D/A)

- Nhờ thu trả ngay (Documents against Payment – viết tắt: D/P)

- Thanh toán Ghi sổ.

Với người bán, họ quan tâm nhất là việc người mua thanh toán đầy đủ và đúng thời hạn, cho nên rủi ro là vấn đề mà họ lưu tâm nhiều nhất. Một trong những yếu tố quan trọng để giảm thiểu rủi ro là biết rõ có những rủi ro gì. Vì thế, bạn nên hỏi ý kiến ngân hàng để nhờ họ tư vấn lựa chọn phương thức thanh toán hợp lý nhất cho từng lần giao dịch mua bán cụ thể.

3.1 Phương thức thanh toán quốc tế Trả trước

Đây có lẽ là phương thức thanh toán mong muốn nhất của người bán; vì họ không phải chịu sức ép về rủi ro phát sinh; và có thể thu được tiền hàng ngày nếu sử dụng phương thức điện chuyển tiền. Tuy nhiên, phương thức này gây nhiều khó khăn về dòng tiền; và tăng rủi ro cho người mua; nên thông thường họ ít khi chấp nhận trả tiền trước khi nhận được hàng.

Để đảm bảo lợi ích cho cả hai bên; bạn nên thỏa thuận với người mua về phương thức thanh toán. Trong trường hợp người mua không chấp nhận thanh toán toàn bộ tiền hàng trước khi vận chuyển; để giảm bớt rủi ro, bạn có thể cân nhắc đến phương thức trả ngay từng phần.

Để giảm thiểu rủi ro; trong hợp đồng ngoại thương có thể quy định như sau: “Người mua phải trả cho người bán 30% tiền hàng sau khi hợp đồng được ký kết; phần còn lại sẽ được thanh toán khi người mua nhận được bản copy bộ chứng từ gửi hàng”; hoặc “người mua phải trả cho người bán 30% tổng giá trị hợp đồng sau khi hai bên ký kết hợp đồng; phần còn lại sẽ được thanh toán bằng thư tín dụng không hủy ngang có xác nhận”.

3.2 Phương pháp thanh toán quốc tế bằng Thư tín dụng (L/C)

Do phương thức trả tiền ngay mang lại nhiều rủi ro cho người mua (có thể người xuất khẩu không chuyển hàng ngay cả khi đã được thanh toán); nên trong hoạt động mua bán quốc tế; thư tín dụng được sử dụng phổ biến hơn nhằm bảo đảm lợi ích cho cả hai bên. Theo đó, việc thanh toán chỉ được ngân hàng chấp nhận sau khi người bán đã xuất trình đầy đủ bộ chứng từ. Xét về thời gian thực hiện; thư tín dụng có thể là trả ngay (at sight); hoặc trả sau.

Thư tín dụng thường được chia thành các loại sau:

- Thư tín dụng có thể hủy ngang hoặc không hủy ngang;

- Thư tín dụng có xác nhận hoặc không có xác nhận.

Thư tín dụng không hủy ngang (irrevocable L/C) là loại thư tín dụng mà trong thời hạn hiệu lực của nó; ngân hàng mở (tức ngân hàng của người mua); hoặc người mua không có quyền hủy bỏ hay sửa đổi nội dung thư tín dụng nếu không có sự đồng ý của người xuất khẩu (người bán).

Thư tín dụng hủy ngang (revocable L/C) là loại thư tín dụng mà ngân hàng mở có thể sửa đổi; hoặc hủy bỏ vào bất cứ lúc nào mà không cần sự chấp thuận của người bán.

Trong thư tín dụng có xác nhận, ngân hàng cam kết trực tiếp trả tiền hàng cho người bán.

Đối với thư tín dụng không xác nhận, người xuất khẩu có được thanh toán hay không phụ thuộc vào ngân hàng nước ngoài.

Trình tự tiến hành thông thường khi thanh toán sử dụng phương thức thư tín dụng không hủy ngang có xác nhận (Confirmed Irrevocable Letter of Credit) của một ngân hàng Mỹ:

- Sau khi thống nhất về các điều kiện bán hàng và ký kết hợp đồng; người nhập khẩu làm đơn gửi đến ngân hàng của mình xin mở thư tín dụng cho người xuất khẩu hưởng.

- Căn cứ vào đơn xin mở thư tín dụng; ngân hàng mở thư tín dụng sẽ lập một thư tín dụng không hủy ngang; bao gồm tất cả những chỉ dẫn cho người bán liên quan đến việc vận chuyển hàng.

- Sau đó, ngân hàng mở thư tín dụng sẽ gửi thư tín dụng cho một ngân hàng ở Mỹ; yêu cầu ngân hàng này xác nhận. Ngân hàng Mỹ này có thể do người xuất khẩu chỉ định; hoặc do ngân hàng mở L/C lựa chọn chi nhánh của mình tại Mỹ làm ngân hàng xác nhận.

- Ngân hàng Mỹ sẽ gửi thư xác nhận cùng với thư tín dụng không hủy ngang cho người xuất khẩu.

- Người xuất khẩu sau khi xem xét cẩn thận các điều khoản ghi trong thư tín dụng; sẽ ký hợp đồng vận tải đảm bảo hàng sẽ được chuyển đến đúng thời hạn. Nếu người xuất khẩu không đồng ý với bất kỳ một điều kiện nào thì phải thông báo ngay cho người mua biết để kịp thời điều chỉnh.

- Người xuất khẩu nếu chấp nhận thư tín dụng thì tiến hành giao hàng đến đúng cảng hoặc sân bay quy định.

- Khi hàng đã được xếp lên tàu/ máy bay; người xuất khẩu phải có nghĩa vụ hoàn chỉnh bộ chứng từ gửi hàng theo yêu cầu của thư tín dụng.

- Sau đó, người xuất khẩu xuất trình bộ chứng từ đó cho ngân hàng Mỹ.

- Ngân hàng kiểm tra chứng từ; nếu không có gì trục trặc sẽ thông báo kết quả kiểm tra cho ngân hàng người nhập khẩu. Ngân hàng này sau khi kiểm tra nếu thấy bộ chứng từ đã hoàn chỉnh thì gửi cho người nhập khẩu.

- Người nhập khẩu (hoặc đại lý của họ) sẽ nhận những chứng từ cần thiết để tiến hành thủ tục nhập hàng.

- Nếu có hối phiếu đi kèm với thư tín dụng thì hối phiếu đó sẽ được ngân hàng người xuất khẩu thanh toán vào thời gian đã thỏa thuận; hoặc sẽ được chiết khấu trước đó.

Lưu ý:

Ngay sau khi nhận được thư tín dụng, người xuất khẩu nên kiểm tra cẩn thận các điều khoản trong thư tín dụng với những nội dung được đề cập trong hóa đơn chiếu lệ. Điều này cực kỳ quan trọng vì các điều khoản cần phải phù hợp với nhau, nếu không thư tín dụng sẽ không có hiệu lực và người xuất khẩu sẽ không được thanh toán. Nếu các điều khoản không phù hợp hoặc có bất kỳ thông tin gì sai lệch, người xuất khẩu phải liên lạc ngay với khách hàng và yêu cầu họ điều chỉnh thư tín dụng cho phù hợp.

Người xuất khẩu cũng phải xuất trình bộ chứng từ chứng minh đã giao hàng đúng thời hạn quy định trong thư tín dụng vì nếu không sẽ không được thanh toán tiền hàng. Người xuất khẩu nên kiểm tra, liên lạc với công ty vận tải để đảm bảo không có sự cố bất ngờ làm trì hoãn việc chuyển hàng. Ngoài ra, người xuất khẩu cũng phải xuất trình bộ chứng từ đúng thời hạn ghi trong L/C để làm thủ tục thanh toán.

3.3 Phương thức thanh toán nhờ thu (D/A và D/P)

Là một phương thức thanh toán trong đó người xuất khẩu uỷ thác cho ngân hàng của mình thu hộ tiền hàng của người nhập khẩu trên cơ sở xuất trình chứng từ. Ngân hàng người bán (người xuất khẩu) xuất trình bộ chứng từ cho người mua (người nhập khẩu) thông qua ngân hàng của người mua để được thanh toán số tiền hàng còn lại; hoặc nhận được chấp nhận thanh toán hối phiếu trả chậm vào một thời gian xác định trong tương lai.

Trách nhiệm pháp lý của ngân hàng theo phương thức nhờ thu sẽ bị ràng buộc theo sự chỉ dẫn của người bán trong việc phát hành và gửi các chứng từ. Trách nhiệm đó sẽ thay đổi trong hai trường hợp “nhờ thu chấp nhận chứng từ” (documents against acceptance – viết tắt: D/A); hoặc “nhờ thu đổi chứng từ” (Documents against Payment – viết tắt: (D/P).

Không giống như phương thức thư tín dụng; với phương thức nhờ thu, ngân hàng sẽ không phải chịu trách nhiệm ràng buộc nếu người mua không thanh toán; hoặc không có khả năng thanh toán tiền hàng. Nếu xét về phía người xuất khẩu thì mức độ an toàn khi sử dụng phương thức nhờ thu cao hơn so với phương thức ghi sổ; nhưng thấp hơn so với phương thức sử dụng tín dụng thư.

Quy trình thực hiện của phương thức nhờ thu diễn ra như sau:

- Người mua (người nhập khẩu) và người bán (người xuất khẩu) thống nhất với nhau về điều kiện bán hàng, ngày giao hàng…; và thanh toán sử dụng phương thức nhờ thu.

- Người xuất khẩu chuẩn bị giao hàng tới cảng/ sân bay đến quy định.

- Người xuất khẩu gửi hàng đến địa điểm đến quy định và chuẩn bị bộ chứng từ cần thiết.

- Người xuất khẩu xuất trình bộ chứng từ xuất khẩu; và gửi chỉ dẫn tới ngân hàng của mình.

- Theo chỉ dẫn của người xuất khẩu; ngân hàng sẽ kiểm tra bộ chứng từ và chuyển cho ngân hàng người nhập khẩu.

- Ngân hàng người nhập khẩu sau khi nhận được bộ chứng từ; liên hệ với người nhập khẩu và yêu cầu thanh toán; hoặc chấp nhận thanh toán hối phiếu từ phía người nhập khẩu.

- Sau đó, ngân hàng sẽ chuyển bộ chứng từ cho người nhập khẩu để làm thủ tục nhận hàng.

- Ngân hàng người nhập khẩu sẽ chuyển tiền vào tài khoản ngân hàng người xuất khẩu; hoặc gửi thông báo rằng hối phiếu đã được chấp nhận.

- Sau khi nhận được tiền hàng; ngân hàng người xuất khẩu sẽ ghi có vào tài khoản của người xuất khẩu.

3.4 Phương thức thanh toán ghi sổ

Người xuất khẩu mở một tài khoản để ghi nợ người nhập khẩu; yêu cầu người nhập khẩu trả tiền cho người xuất khẩu vào thời điểm xác định trong tương lai. Phương thức này chỉ thuận tiện và an toàn trong trường hợp hai bên thực sự tin cậy lẫn nhau; đã mua bán hàng nhiều lần và người mua có uy tín thanh toán.

Tuy nhiên, sử dụng phương thức ghi sổ có rất nhiều rủi ro. Người xuất khẩu sẽ rất khó khiếu nại do không có sự tham gia của Ngân hàng; và các chứng từ của ngân hàng. Là người xuất khẩu, bạn có thể phải thu tiền hàng ở nước ngoài; mà việc này rất khó và tốn nhiều chi phí. Ngoài ra, việc theo dõi và xử lý các khoản phải thu gặp rất nhiều khó khăn do không sử dụng hối phiếu; hay bất kì chứng từ ghi nợ nào.

Lưu ý, đối với tất cả các phương thức thanh toán nói trên; bạn nên nêu rõ điều khoản là đối tác (người mua) phải chịu chi phí chuyển tiền của ngân hàng trong hợp đồng ngoại thương.

Phương thức thanh toán quốc tế, hiểu đơn giản là cách thức người nhập khẩu trả tiền cho người xuất khẩu trong hoạt động thương mại quốc tế. Theo lý thuyết, sẽ có nhiều phương thức thanh toán khác nhau. Vậy ưu và nhược điểm của các phương thức thanh toán quốc tế đó là gì? Câu trả lời sẽ được giải đáp trong bài viết sau.

4. Ưu và nhược điểm các phương thức thanh toán quốc tế

Ưu và nhược điểm của các phương thức thanh toán quốc tế

Các phương thức thanh toán quốc tế sẽ có ưu và nhược điểm như sau:

| Phương thức thanh toán | Thời điểm

thanh toán |

Thời điểm người NK nhận được hàng | Rủi ro về phía người xuất khẩu | Rủi ro về phía người nhập khẩu |

| Trả trước bằng tiền mặt | Trước khi giao hàng | Khi hàng được chuyển tới địa điểm đến | Không | Phụ thuộc hoàn toàn vào người xuất khẩu. |

| Thư tín dụng (L/C) | Xuất trình chứng từ sau khi giao hàng | Khi L/C được thanh toán. | Rủi ro ít nhất. Ngân hàng phát hành/ Ngân hàng xác nhận có trách nhiệm thanh toán tiền hàng nếu bộ chứng từ phù hợp với nội dung trong L/C. | Được đảm bảo về việc chuyển hàng nhưng phụ thuộc vào việc cung cấp của người bán |

| Nhờ thu chấp nhận chứng từ (D/A) | Khi hối phiếu thương mại đáo hạn. | Vào thời điểm hối phiếu được chấp nhận. | Không được thanh toán hối phiếu. Ngay cả khi người mua đã nhận hàng. | Rủi ro ít, có thể từ chối thanh toán hối phiếu khi đáo hạn. |

| Nhờ thu đổi chứng từ (D/P) | Khi ngân hàng người mua nhận được bộ chứng từ. | Khi tiền hàng đã được thanh toán. | Không được thanh toán hối phiếu. | Được đảm bảo về việc chuyển hàng nhưng phụ thuộc vào việc cung cấp của người bán. |

| Ghi sổ | Tùy theo ý muốn của người mua | Cho đến khi hàng đến | Phụ thuộc hoàn toàn vào người nhập khẩu | Không có |

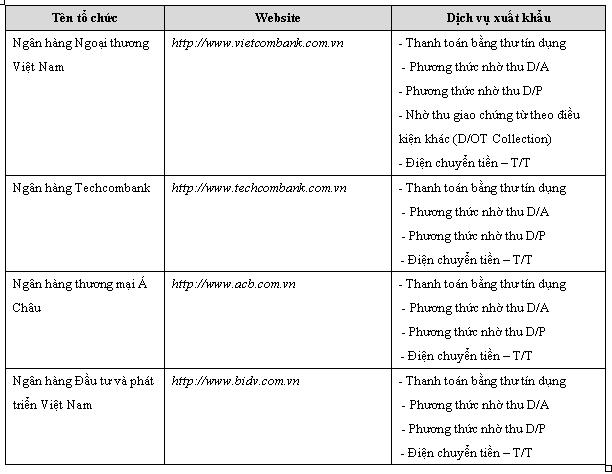

5. Một số dịch vụ thanh toán quốc tế do Ngân hàng tại Việt Nam cung cấp

Trên đây là toàn bộ khái niệm, đặc điểm cũng như ưu và nhược điểm của các phương thức thanh toán quốc tế đã được UB Academy tổng hợp và chia sẻ. Hy vọng rằng bài viết trên sẽ mang lại cho bạn nhiều kiến thức hữu ích giúp giải đáp được mọi thắc mắc. Đừng quên theo dõi chuyên mục Điểm tin UB Academy và Diễn đàn U&Bank để cập nhật tin tức mới nhất về ngành Ngân hàng nhé!

.png)

_(1).png)

.jpg)

.png)

.png)