Có thể bạn sẽ quan tâm

Cách tính tỷ suất hoàn vốn nội bộ

Tỷ lệ này được biểu hiện bằng mức lãi suất mà nếu dùng nó để quy đổi dòng tiền tệ của dự án thì giá trị hiện tại thực thu nhập bằng giá trị hiện tại thực chi.

TỶ SUẤT HOÀN VỐN NỘI BỘ (INTERNAL RATE OF RETURN – IRR)

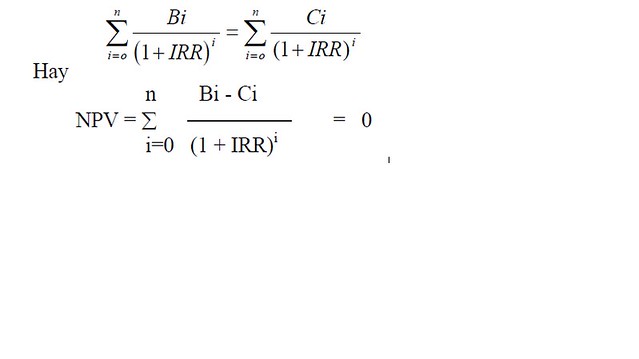

CÔNG THỨC TÍNH TỶ SUẤT HOÀN VỐN NỘI BỘ

Trong đó:

- Bi – Giá trị thu nhập (Benefits) năm i.

- Ci – Giá trị chi phí (Cost) năm i n – thời gian hoạt động của dự án

- IRR cho biết tỷ lệ lãi vay tối đa mà dự án có thể chịu đựng được. Nếu phải vay với lãi suất lớn hơn IRR thì dự án có NPV nhỏ hơn không, tức thua lỗ.

Khác với các chỉ tiêu khác, không có một công thức toán học nào cho phép tính trực tiếp. Trong thực tế, IRR được tính thông qua phương pháp nội suy; tức là phương pháp xác định một giá trị gần đúng giữa 2 giá trị đã chọn.

Theo phương pháp này, cần chọn tỷ suất chiết khấu nhỏ hơn (r1) sao cho ứng với nó có NPV dương nhưng gần 0. Còn tỷ lệ chiết khấu lớn hơn (r2) sao cho ứng với nó có NPV âm nhưng sát 0; r1 và r2 phải sát nhau, cách nhau không quá 0,05%; IRR cần tính (ứng với NPV = 0) sẽ nằm trong khoảng giữa hai tỷ suất r1 và r2.

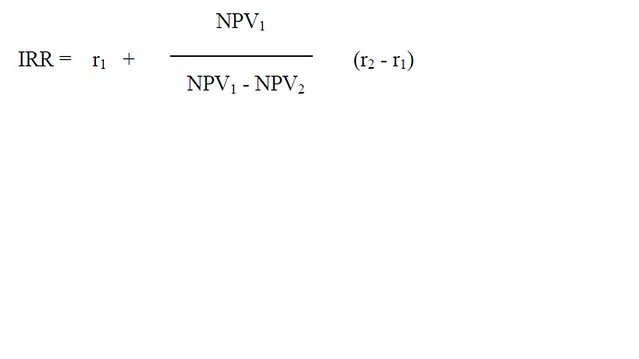

VIỆC NỘI SUY IRR ĐƯỢC THỂ HIỆN THEO CÔNG THỨC SAU

Trong đó:

- r1 là tỷ suất chiết khấu nhỏ hơn

- r2 là tỷ suất chiết khấu lớn hơn

- NPV1 là giá trị hiện tại thuần là số dương nhưng gần 0 được tính theo r1

- NPV2 là giá trị hiện tại thuần là số âm nhưng gần 0 được tính theo r2

Cách xác định r1 và r2:

Sau khi có NPV, tìm một giá trị của r bất kỳ. Thay giá trị đó vào tính NPV.

- Nếu giá trị NPV > 0 thì tăng dần r.

- Nếu giá trị NPV < 0 thì giảm dần r.

Cho đến khi chọn được giá trị ri và ri+1 thoả mãn điều kiện ri+1 – ri = 0,01 hoặc – 0,01 mà NPVri > 0; NPVri+1 < 0 hoặc NPVri < 0; NPVri+1 > 0 thì sẽ chọn trong 2 giá trị ri và ri+1 đó. Giá trị nào nhỏ hơn làm r1 , giá trị nào lớn hơn làm r2.

Đánh giá:

- Dự án có IRR lớn hơn tỷ lệ lãi giới hạn định mức đã quy định sẽ khả thi về tài chính.

- Trong trường hợp nhiều dự án loại bỏ nhau, dự án nào có IRR cao nhất sẽ được chọn vì có khả năng sinh lời lớn hơn.

ƯU NHƯỢC ĐIỂM CỦA CHỈ TIÊU TỶ SUẤT HOÀN VỐN NỘI BỘ

Ưu điểm: Nó cho biết lãi suất tối đa mà dự án có thể chấp nhận được; nhờ vậy có thể xác định và lựa chọn lãi suất tính toán cho dự án.

Nhược điểm:

- Tính IRR tốn nhiều thời gian

- Trường hợp có các dự án loại bỏ nhau, việc sử dụng IRR để chọn sẽ dễ dàng đưa đến bỏ qua dự án có quy mô lãi ròng lớn (thông thường dự án có NPV lớn thì IRR nhỏ)

- Dự án có đầu tư bổ sung lớn làm cho NPV thay đổi dấu nhiều lần, khi đó khó xác định được IRR.

KHÁI NIỆM DÒNG TIỀN CHIẾT KHẤU – DCF

Dòng tiền chiết khấu một kỹ thuật trong thẩm định dự án đầu tư có tính đến thời giá của dòng tiền và toàn bộ lợi nhuận trong vòng đời của một dự án.

NHỮNG ĐẶC ĐIỂM CHÍNH CỦA DÒNG TIỀN CHIẾT KHẤU

- Dòng tiền chiết khấu liên quan đến các dòng tiền của một dự án chứ không phải phần lợi nhuận kế toán. Lý do là các dòng tiền thể hiện các chi phí và lợi nhuận của một dự án khi dự án đó thực sự được thực thi và bỏ qua các chi phí lý thuyết như chi phí khấu hao.

- Thời giá của dòng tiền – đặc điểm này rất quan trọng – được ghi nhận toàn bộ theo. Dòng tiền chiết khấu bằng cách chiết khấu dòng tiền. Kết quả của việc chiết khấu dòng tiền là mang lại giá trị lớn hơn cho mỗi đồng đôla của dòng tiền phát sinh trước đó – thời giá của dòng tiền (1 đôla kiếm được ngày hôm nay có giá trị hơn so với 1 đôla kiếm được vào cuối năm.)

THỜI GIÁ CỦA DÒNG TIỀN: NHỮNG QUY ƯỚC ĐƯỢC SỬ DỤNG TRONG CHIẾT KHẤU DÒNG TIỀN

Trong thẩm định dự án đầu tư, tiến hành đánh giá bằng cách sử dụng phương pháp lập dự toán vốn NPP và IRR là rất có ý nghĩa. Các dòng tiền phải được định giá đúng và chính xác. Bạn có thể áp dụng những hướng dẫn dưới đây để làm quy tắc chung khi định giá khoản đầu tư ban đầu, vốn lưu động và dòng tiền trên cơ sở thuế.

BA CÁCH XÁC ĐỊNH THỜI GIÁ CỦA DÒNG TIỀN

- Bất kỳ dòng tiền ra nào chịu phát sinh vào thời điểm bắt đầu của một dự án đầu tư (hiện tại) năm 0. Lưu ý rằng giá trị hiện tại của 1 đôla vào năm 0 là 1 đôla không tính đến giá trị r. Giá trị r = tỷ suất lợi nhuận kép cho từng giai đoạn thời gian.

- Bất kỳ dòng tiền ra, khoản tiết kiệm, và dòng tiền vào nào phát sinh trong suốt khung thời gian (ví dụ là một năm) được giả định là đã xảy ra vào cuối của giai đoạn thời gian. Ví dụ, biên lai có giá 12.500 đôla trong suốt năm 1 được ghi nhận là đã phát sinh vào cuối năm 1.

- Bất kỳ dòng tiền vào nào phát sinh vào đầu mỗi giai đoạn thời gian (ví dụ bắt đầu năm 1) được giả định là đã phát sinh vào cuối năm trước đó, ví dụ năm ngoái. Do vậy dòng tiền vào là 1.200 đôla vào đầu năm 2 được coi là phát sinh vào cuối năm 1.

Hãy đảm bảo rằng bạn hiểu sâu sắc về các quy ước thời gian của 3 dòng tiền này và hiểu rõ về NPV và IRR.

GIÁ TRỊ HIỆN TẠI THUẦN (NPV)

NPV là giá trị có được bằng chiết khấu tất cả dòng tiền vào và dòng tiền ra của một dự án đầu tư vốn theo mứ chi phí vốn đã chọn hay theo tỷ suất lợi nhuận vốn mục tiêu. Phương pháp NPV trong thẩm định dự án đầu tư so sánh giá trị hiện tại (PV) của tất cả dòng tiền vào từ một khoản đầu tư với giá trị hiện tại (PV) của tất cả các dòng tiền ra từ một dự án đầu tư.

Công thức tính là: NPV = PV của dòng tiền vào – PV của dòng tiền ra.

Ví dụ 1: Ví dụ về cách tính NPV

Một công ty đang cân nhắc một dự án đầu tư vốn có các dòng tiền ước tính cho giai đoạn 4 năm như sau:

| Năm | Dòng tiền (đôla) |

| 0 (năm hiện tại) | (100.000) |

| 1 | 160.000 |

| 2 | 90.000 |

| 3 | 20.000 |

| 4 | 30.000 |

Chi phí vốn của công ty là 15 %. Hãy tính NPV của dự án này và đánh giá xem dự án này có nên thực hiện hay không?

Bài giải:

| Năm / Giá trị hiện tại |

Dòng tiền | Hệ số Chiết khấu 15% |

| (đôla) | (đôla) | |

| 0 (100.000) |

(100.000) | 1.000 |

| 1 139.200 |

160.000 | 1/ (1,15)1 = 0,870 |

| 2 68.040 |

90.000 | 1/ (1,15)2 = 0,756 |

| 3 13.160 |

20.000 | 1/ (1,15)3 = 0,658 |

| 4 17.160 |

30.000 | 1/ (1,15)4 = 0,572 |

Lưu ý: Hệ số chiết khấu cho bất kỳ dòng tiền nào trong năm 0 (năm hiện tại) luôn = 1, cho dù chi phí vốn là bao nhiêu.

THẨM ĐỊNH DỰ ÁN ĐẦU TƯ NPV/TIÊU CHÍ QUYẾT ĐỊNH LẬP DỰ TOÁN

3 điều nhà quản lý phải làm sau khi tính toán NPV của một dự án. Đó là:

- Chấp nhận dự án khi NPV dương. Đây là trường hợp lợi nhuận dự các dòng tiền của dự án đầu tư cao hơn chi phí vốn.

- Từ chối dự án khi NPV âm. Bạn từ chối thực hiện dự án khi lợi nhuận từ dòng tiền của dự án đầu tư thấp hơn chi phí vốn.

- Bàng quan về triển vọng của dự án. Nhà quản lý cân nhắc những yếu tố phi tài chính khác trước khi quyết định xem có nên thực hiện dự án hay không khi lợi nhuận từ dòng tiền của dự án bằng với chi phí vốn.

Dựa trên tiêu chí quyết định đầu tư ở trên, trong ví dụ này, chúng ta chấp nhận dự án vì đó là một dự án đầu tư tốt với NPV dương bằng 137.560 đôla.

TỶ SUẤT HOÀN VỐN NỘI TẠI IRR

Không giống như phương pháp NPV trong thẩm định dự án đầu tư được tính bằng chiết khấu dòng tiền với tỉ suất lợi nhuận mục tiêu hoặc chi phí vốn. Phương pháp thẩm định vốn IRR tính toán tỷ suất hoàn vốn dòng tiền chiết khấu chính xác mà một dự án hoặc một cơ hội đầu tư kỳ vọng đạt được, nói theo cách khác nó tỉ suất mà tại đó NPV = 0. Quyết định đầu tư dựa trên quy tắc IRR là chấp nhân dự án nào có IRR hoặc DCF cao hơn tỉ suất hoàn vốn mục tiêu. Nếu không dùng máy tính, có thể dùng phương pháp nội suy để tính IRR.

CÁCH TÍNH TỶ SUẤT HOÀN VỐN NỘI BỘ – IRR

Có 3 bước để tính IRR đó là:

- Bước 1: Tính NPV của dự án sử dụng chi phí vốn của công ty.

- Bước 2: Tính NPV của dự án sử dụng mức chiết khấu khác

o Nếu NPV dương, sử dụng tỉ suất thứ hai cao hơn tỉ suất thứ nhất.

o Nếu NPV âm, sử dụng tỉ suất thứ hai thấp hơn tỉ suất thứ nhất.

- Bước 3: Sử dụng cả hai giá trị NPV để tính IRR. Công thức áp dụng như sau: IRR = a + {[NPVa/ NPVa – NPVb] (b – a)} %

Trong đó:

- a là tỷ suất hoàn vốn thấp hơn được sử dụng

- b là tỷ suất hoàn vốn cao hơn được sử dụng

- NPVa = NPV có được khi sử dụng tỉ suất a

- NPVb = NPV có được khi sử dụng tỉ suất b

Ví dụ 2: Ví dụ về tính IRR

Một công ty đang cân nhắc xem có nên mua một máy móc trị giá 100.000 đôla, máy này có thể giúp tiết kiệm chi phí 25.000 đôla mỗi năm trong vòng 5 năm và máy này có giá trị còn lại là 15.000 đôla vào cuối năm thứ 5. Chính sách của công ty là công ty chỉ thực hiện dự án khi dự án đó phát sinh khoản lợi nhuận đã chiết khấu dòng tiền cao hơn 10%. Hãy quyết định xem dự án đó có nên thực hiện hay không?

Bài giải:

Bước 1: Tính NPV sử dụng chi phí vốn của công ty là 10 %

| Năm | Dòng tiền mặt (đôla) |

Hệ số PV 10 % | PV của dòng tiền (đôla) |

| 0 | (100.000) | 1.000 | (100.000) |

| 1 – 5 | 25.000 | 3.791 | 94.775 |

| 5 | 15.000 | 0.621 | 9.315 |

| NPV = 4.090 |

Bước 2: Tính NPV thứ hai sử dụng tỉ suất lớn hơn tỉ suất thứ nhất vì tỉ suất thứ nhất đã cho kết quả dương.

Giả sử tỷ suất thứ hai là 12 %

| Năm | Dòng tiền (đôla) |

Hệ số PV 12 % | PV của dòng tiền (đôla) |

| 0 | (100.000) | 1.000 | (100.000) |

| 1 – 5 | 25.000 | 3.605 | 90.125 |

| 5 | 15.000 | 0.567 | 8.505 |

| NPV = 1.370 |

Kết quả này gần bằng với 0 và là số âm, nhưng chúng ta vẫn chưa có được số liệu mà chúng ta đang tìm – nằm ở khoảng giữa 2 tỉ lệ này.

Bước 3: Sử dụng hai giá trị này để lắp vào công thức

Thay các giá trị trên vào công thức, chúng ta có:

IRR = 10 + {[4.090/4.090 + 1.370] (12 – 10)} %

= 10 +4.090/5.460 x 2/100

IRR = 10.10 %

Dự án này nên được chấp nhận vì IRR của dự án cao hơn chi phí vốn.

Trên đây là bài viết về IRR, hi vong bạn đã có được lời giải đáp thắc mắc cho mình. Đừng quên theo dõi Chuyên mục điểm tin UB Academy và Diễn đàn U&Bank để cập nhật những tin tức mới nhất về ngành.

_(1).png)

.jpg)

.png)

.png)

.jpg)