Có thể bạn sẽ quan tâm

Các loại Thư Tín Dụng đặc biệt

Thư Tín Dụng (Letter of Credit – L/C) là thư do ngân hàng phát hành, theo yêu cầu của người nhập khẩu, cam kết với người bán về việc thanh toán một khoản tiền nhất định, trong một khoảng thời

Thư Tín Dụng (Letter of Credit – L/C) là thư do ngân hàng phát hành, theo yêu cầu của người nhập khẩu, cam kết với người bán về việc thanh toán một khoản tiền nhất định, trong một khoảng thời gian nhất định, nếu người bán xuất trình được một bộ chứng từ hợp lệ, đúng theo quy định trong LC. Vậy Thư tín dụng đặc biệt có gì khác so với các loại hình L/C còn lại? Bài viết dưới đây sẽ giúp bạn giải đáp thắc mắc của mình.

THƯ TÍN DỤNG CHUYỂN NHƯỢNG (TRANSFERABLE LETTER OF CREDIT)

Là loại thư tín dụng theo đó người thụ hưởng thứ nhất (First Beneficiary) có quyền yêu cầu ngân hàng phục vụ mình chuyển nhượng một phần; hay toàn bộ giá trị của thư tín dụng gốc (Prime L/C) cho người thụ hưởng thứ hai (Second Beneficiary).

Mục đích của loại thư tín dụng đặc biệt này là nhằm giúp cho nhà Xuất khẩu (thực chất là đối tác trung gian) tiến hành dịch vụ xuất khẩu mà không cần đến vốn của mình. Trách nhiệm thanh toán đối với loại L/C này vẫn thuộc về ngân hàng mở L/C. Còn ngân hàng chuyển nhượng chỉ thực hiện những thao tác kỹ thuật nghiệp vụ đơn thuần theo chỉ thị của người hưởng thứ nhất.

Để thực hiện tốt nghiệp vụ chuyển nhượng L/C; bạn cần nghiên cứu kỹ hơn những quy định về quyền hạn; trách nhiệm; nghĩa vụ của các bên tham gia điều khoản 48, 49 Bản Quy tắc và thực hành thống nhất về tín dụng chứng từ (UCP500).

THƯ TÍN DỤNG GIÁP LƯNG (BACK TO BACK L/C)

Là loại thư tín dụng được phát hành dựa vào một L/C khác. “Giáp lưng” được hiểu trên tổng thể là một giao dịch thương mại được mua bán qua trung gian bằng hai L/C khác nhau.

Về bản chất và đứng trên góc độ thương mại; thư tín dụng giáp lưng và thư tín dụng chuyển nhượng đều được sử dụng cho các hình thức mua bán qua trung gian. Nhưng điều khác biệt cơ bản và quan trọng nhất là nghĩa vụ thanh toán của hai ngân hàng phát hành trong hai thư tín dụng hoàn toàn khác nhau. Nên ngân hàng mở L/C phải thực hiện đúng các quy định vế ký quỹ; bảo lãnh và thế chấp trong khi mở thư tín dụng.

THƯ TÍN DỤNG TUẦN HOÀN (REVOLVING LETTER OF CREDIT)

Là loại thư tín dụng mà giá trị của nó được tái tạo nhiều lần ngay khi nghĩa vụ thanh toán của lần trước được thực hiện xong. L/C tuần hoàn thường được sử dụng trong thanh toán với các bạn hàng quen thuộc; với số lượng, chủng loại hàng hoá mua bán ổn định trong một thời gian dài. Lợi thế của loại thư tín dụng đặc biệt này là nhà nhập khẩu chỉ cần mở một L/C cho cả đơn đặt hàng; và nhà xuất khẩu không phải chờ đợi một L/C mới. Người ta phân L/C tuần hoàn thành hai loại:

- Tuần hoàn tích luỹ: được hiểu là trong thời gian quy định; nếu người xuất khẩu không thực hiện việc giao hàng thì trong thời gian quy định tiếp theo anh ta có quyền giao hàng bằng với giá trị lần giao hàng chưa thực hiện trước đó cộng với lần giao hàng kỳ hiện tại.

- Tuần hoàn không tích luỹ: được hiểu là nhà xuất khẩu không được phép giao hàng vượt quá giá trị giao hàng kỳ hiện tại; mặc dù kỳ trước đó anh ta không hoàn thành việc giao hàng theo quy định.

Việc tuần hoàn có thể xảy ra theo các cách sau:

- Tuần hoàn tự động: L/C tự động tái tạo lại giá trị của nó không cần có sự thông báo của ngân hàng phát hành;

- Tuần hoàn không tự động: L/C tự động tái tạo giá trị của nó chỉ khi ngân hàng phát hành thông báo việc tái tạo cho người thụ hưởng;

- Tuần hoàn hạn chế: L/C tự động tái tạo lại giá trị sau một số ngày xxx nào đó; khi mà ngân hàng phát hành không có thông báo tiếp theo về việc tái tạo giá trị.

Lưu ý: Một L/C tuần hoàn đòi hỏi ngân hàng mở (hoặc người yêu cầu mở) phải ghi chú rõ ràng các điều kiện; vì trong thực tế có thể xảy ra các bất đồng xung quanh loại L/C này.

>> Xem thêm: Những chú ý khi kiểm tra thư tín dụng

THƯ TÍN DỤNG ĐIỀU KHOẢN ĐỎ (RED CLAUSE LETTER OF CREDIT)

Là loại L/C trong đó có ghi một điều khoản đặc biệt cho phép một ngân hàng (được chỉ định cụ thể) được ứng trước một khoản tiền cho người thụ hưởng trước khi giao hàng. Thực chất là một uỷ quyền của ngân hàng phát hành cho một ngân hàng khác ứng trước tiền hàng cho người xuất khẩu; để người xuất khẩu có thể giao hàng hoá theo L/C quy định. Khi người xuất khẩu xuất trình bộ chứng từ thanh toán thì ngân hàng chỉ trả phần giá trị còn lại sau khi đã khấu trừ phần thanh toán ứng trước.

Ví dụ về Thư tín dụng đặc biệt có Điều khoản đỏ: “Người xuất khẩu được ứng trước 50% giá trị của L/C; bằng xuất trình hối phiếu đòi tiền kèm theo cam kết các chứng từ giao hàng sẽ được xuất trình qua ngân hàng chiết khấu (ngân hàng chỉ định) trong một thời hạn hiệu lực cho phép”.

Để tăng thêm độ an toàn cho khoản tiền ứng trước; các bên có thể thoả thuận về việc phát hành một L/C điều khoản đỏ có đảm bảo; còn gọi là tín dụng điều khoản xanh. Nghĩa là bên cạnh các chứng từ như ví dụ trên; người hưởng còn phải xuất trình thêm thư bảo lãnh của một ngân hàng; hoặc giấy nhập kho chứng minh việc hàng đã tập kết chuẩn bị giao.

Điều khoản ứng trước này phải được người yêu cầu mở L/C quy định cụ thể và chịu trách nhiệm đối với ngân hàng phát hành về điều khoản đó.

THƯ TÍN DỤNG DỰ PHÒNG (STANDBY L/C)

Thực chất đây là một hình thức bảo lãnh ngân hàng. Standby L/C xuất hiện và được sử dụng rộng rãi tại Mỹ do đạo luật Ngân hàng nội địa của quốc gia này không cho phép các ngân hàng thương mại phát hành bảo lãnh bảo đảm nợ của người khác. Nhằm phát triển hoạt động của mình; các ngân hàng Mỹ đã tìm kiếm các phương tiện tài trợ khác là phát hành Tín dụng thư. Các giao dịch này thực chất đều là bảo lãnh của ngân hàng; nhưng không trái luật. Từ thực tế này, một loại hình giao dịch bảo lãnh ra đời với cái tên không phải là bảo lãnh; mà là …Tín dụng thư dự phòng.

Cũng như Bảo lãnh độc lập; Tín dụng thư dự phòng là một công cụ rất đa năng; sử dụng được ở bất cứ lĩnh vực nào có nhu cầu bảo đảm. Nó có thể dùng để bảo đảm thanh toán cho các khoản vay; ứng trước; đền bù tổn thất do vi phạm cam kết; không thực hiện nghĩa vụ hợp đồng; cả trong lĩnh vực tài chính và phi tài chính.

Tuy nhiên, do sự đồng nhất cơ bản của hai loại hình giao dịch này nên trong thực tế; người ta thường dùng lẫn. Điều khác biệt trong thói quen sử dụng mang tính tập quán từng khu vực: Mỹ và các nước Mỹ La-tinh, Trung Đông thường dùng Tín dụng thư dự phòng; trong khi châu Âu và châu Á chủ yếu vẫn dùng bảo lãnh độc lập.

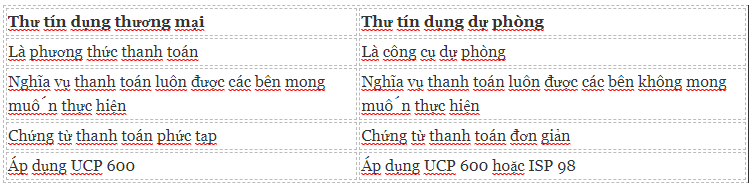

So sánh thư tín dụng thương mại và thư tín dụng dự phòng

Trong khi thư tín dụng thương mại yêu cầu bộ chứng từ xuất trình để thanh toán phải chứng minh việc người hưởng lợi đã hoàn thành nghĩa vụ theo hợp đồng; thì việc xuất trình chứng từ trong thư tín dụng dự phòng nhằm mục đích chứng minh việc người yêu cầu mở thư tín dụng không thực hiện các cam kết trong hợp đồng. Khi đó ngân hàng mở thư tín dụng dự phòng phải thanh toán ngay số tiền mở L/C cho người thụ hưởng.

Trên đây là những kiến thức cơ bản về Thư tín dụng đặc biệt; hi vọng bài viết đã giúp bạn giải đáp các thắc mắc của mình. Đừng quên theo dõi chuyên mục Chia sẻ kiến thức UB Academy; Diễn đàn U&Bank và Blog LearnID để cập nhật kiến thức mới nhất về ngành.

Nguồn: Trung tâm kiến tập

.png)

.jpg)

.jpg)